Grandes investidores dedicam muito tempo para o aprendizado contínuo

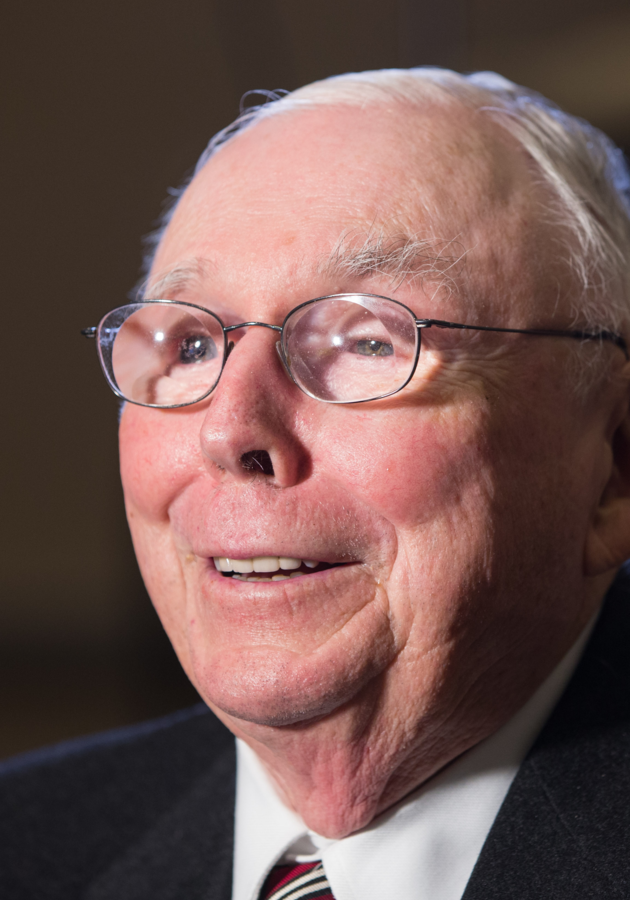

Você já ouviu falar de Charlie Munger? Ele é, conforme mencionado, um lendário investidor e associado financeiro de Warren Buffett – um nome reconhecido mundialmente quando se trata de investimentos inteligentes e bem-sucedidos.

Mas isso não é tudo. Munger também é vice-presidente da “Berkshire Hathaway” (organização que gerencia e supervisiona diversas empresas subsidiárias), da qual Buffett é o CEO.

Logo, não é de se surpreender que ambos tenham guiado a companhia ao topo do mercado. Com efeito, ela é a quinta maior empresa do mundo. Suas atividades são amplas, abrangendo seguros, finanças, energias, transporte de mercadorias, indústrias e serviços.

A “Berkshire Hathaway” é a proprietária da rede de restaurantes fast food “Dairy Queen”, das confecções “Fruit of the Loom” e da empresa de jatos particulares “NetJets”, dentre tantas outras.

Além disso, ela possui participações consideráveis na organização de serviços financeiros “American Express”, na gigante de tecnologia “IBM” e na “The Coca-Cola Company”.

Na Bolsa de Valores de Nova York (NYSE, na sigla inglesa), as ações ordinárias da “Berkshire Hathaway” estão listadas com os símbolos de negociação “BRK.A” e “BRK.B”

Em dezembro de 2015, uma ação de classe “A” da companhia foi negociada por mais de U$ 220 mil, a venda por ação com o preço mais elevado da NYSE. Em 2015, a receita anual da empresa foi de US$ 200 bilhões.

O que levanta a questão: como a Berkshire Hathaway se tornou um sucesso tão grande? Seu êxito foi construído com base nas estratégias de investimento brilhantes e nas mentes afiadas de Munger e Buffett.

Para o primeiro, seus triunfos como investidor decorrem de um desejo inabalável de aprender coisas novas. De fato, ele é o exemplo perfeito da crença de que os investidores devem ser “máquinas de aprendizado”.

Munger e Buffett dedicam 80% de suas jornadas de trabalho à leitura, tornando a aquisição de conhecimento uma parte fundamental de suas atividades diárias.

Construa seus investimentos a partir daquilo que você já sabe

Investidores como Charlie Munger, Warren Buffett, Irving Kahn e Seth Klarman adotaram um método: a técnica de investimento criada por Benjamin Graham, economista estadunidense e investidor profissional.

O que torna esse sistema uma escolha tão popular entre os melhores investidores do mundo? A simplicidade. O objetivo estratégico consiste em agir, exclusivamente, dentro de sua área de competência.

Como Warren Buffett gosta de dizer: “investir é simples, mas não é fácil”. Em vez de se envolver em tentativas complicadas que você, talvez, não compreenda totalmente, aceite os limites do seu conhecimento, concentrando-se em apostas seguras. Isso garantirá resultados muito melhores.

Ao seguir o sistema de Graham, a “Berkshire Hathaway” classificou as suas oportunidades de investimento em 3 categorias: “In”, “Out” e “Too Tough” (ou “Dentro”, “Fora” e “Muito Difícil”, em tradução livre).

Os investimentos da categoria “In” contêm ações potencialmente valiosas e é a sua menor cesta. Por sua vez, a “Out” engloba oportunidades que não interessam à empresa. Finalmente, a “Too Tough” refere-se a ótimas possibilidades que, atualmente, estão fora da competência (ou do interesse) da “Berkshire Hathaway”.

Se você adotar este método, também se concentrará na compra de ações inferiores ao seu potencial de ganho futuro. Porém, ao fazer isso, precisará de uma boa dose de paciência para esperar que elas se valorizem.

Seth Klarman compara os investimentos ao ato de sentar-se em um ponto de ônibus e esperar pela condução – mesmo que não tenha ideia de quando o veículo aparecerá.

Como investidor, é seu trabalho focar nos resultados de longo prazo, a fim de obter o melhor de cada decisão. Portanto, esteja pronto para esperar até que as ações subvalorizadas se recuperem.

Ademais, é necessário aguardar o momento certo para fazer um novo investimento. Dito de outra forma, as maiores lucratividades requerem uma abordagem realista, paciente e, sobretudo, corajosa.

4 ideias simples para aproveitar oportunidades de longo prazo

Munger crê que todas as pessoas podem seguir a técnica de Graham, uma vez que suas diretrizes são excessivamente simples e facilmente aplicáveis. Ele mesmo segue 4 princípios importantes e que podem ser incorporados por qualquer investidor.

O primeiro é: trate a posse de uma ação como a propriedade de um negócio. Você não entenderá o valor de suas ações, a menos que realmente conheça a empresa na qual está investindo. Quaisquer avaliações devem começar com uma análise das atividades principais da organização.

Em segundo lugar, compre com desconto para ter uma margem de segurança. Esta é a diferença entre o preço de mercado atual da ação e seu valor intrínseco, ou seja, seu fluxo de caixa futuro.

Pense nisso como seguir carros em uma rodovia. Ao manter uma distância segura entre o seu automóvel e o veículo à sua frente, é possível prever ou reagir com mais facilidade a movimentos repentinos.

Se dirigir muito perto, poderá interpretar mal os deslocamentos e se envolver em acidentes. O mesmo critério é válido para investir – em vez de tentar prever a elevação de preços futuros, priorize a sua segurança financeira.

Agora que chegamos na metade da leitura, além de conhecer as outras duas ideias para aproveitar oportunidades de longo prazo, conheceremos as virtudes essenciais para os investidores de sucesso.

A terceira diretiva consiste em sempre ficar do lado “certo” do mercado. Um investidor que adota a técnica de Graham sabe como identificar ativos mal avaliados e reconhecer comportamentos estranhos (até mesmo “bipolares”) do “Senhor Mercado” – a personificação do rebanho investidor.

Em certas ocasiões, ele está deprimido e, assim, vende ativos a “preço de banana”, enquanto, em outras circunstâncias, fica entusiasmado e paga muito mais do que deveria. Se puder identificar esses comportamentos, os erros dos outros investidores serão oportunidades de ouro para você.

Por último, seja racional. Isso é mais difícil do que parece. Tenha em mente que é indispensável manter a frieza quando selecionar oportunidades de investimentos. Confiar no seu humor é, além de errado, perigoso.

Para assegurar que o seu lado racional esteja no controle, crie uma lista de checagem que lhe ajude a dividir as tarefas em blocos simples. Essa iniciativa permitirá a verificação de cada etapa, a fim de impedir que decisões emocionais comprometam o processo.

Paciência e coragem

Embora seja crucial contar com uma boa estratégia de investimentos, isso não é o bastante: você também precisa cultivar traços de personalidade que lhe manterão no caminho do sucesso.

De acordo com Munger, características como paciência e coragem são essenciais para qualquer grande investidor. Não se esqueça: as melhores oportunidades surgem quando o mercado está com “medo”.

A questão, entretanto, é que não é possível prever quando isso acontecerá. Tudo o que você pode fazer é esperar o surgimento de uma pechincha e aguardar para obter informações úteis acerca de outras possibilidades.

Em outras palavras, a abordagem “não fique aí sentado, faça alguma coisa” contrasta com a metodologia de Graham. Não obstante, a espera pode ser um desafio quando você a considera uma espécie de improdutividade.

Certamente, movimentar as ações com muita frequência também significa impostos, taxas e despesas mais altas. Então, não deixe que a ansiedade lhe atrapalhe: seja disciplinado e atenha-se ao “jogo da espera”.

Outra virtude relevante é a coragem. Às vezes, é difícil fazer um movimento ousado quando todos estão segurando suas cartas na mão. Todavia, a “loucura” do mercado cria oportunidades que são aproveitadas somente pelos mais corajosos.

Isso significa que você deve lutar contra a tendência de seguir a multidão. Caso contrário, não superará o mercado. Em termos práticos, essa estratégia assemelha-se ao jogo de pôquer.

Nem todos podem ganhar um jogo – isso simplesmente não é possível. No mundo dos investimentos também é assim: é matematicamente impossível para cada investidor – tomado isoladamente – superar o desempenho do mercado.

É necessário manter ideias independentes, sabendo quando se separar do grupo. Dessa forma, os piores momentos para outros investidores se tornam os melhores para aqueles que seguem a técnica de Graham.

De resto, não se esqueça de que não há ninguém perfeito – nem mesmo Charlie Munger ou Warren Buffett. Todos cometemos erros. Contudo, cultivando disciplina e coragem, além de se esforçar para aprender algo novo todos os dias, você sempre melhorará e, consequentemente, seus investimentos prosperarão.

Abordagem multidisciplinar

O sistema de Graham não é a única estrutura que Munger segue. Ele também canaliza o que o nosso autor chama de “sabedoria popular” em cada escolha de investimento que faz.

Tal sabedoria consiste em um arranjo único que utiliza uma série de modelos mentais – ou “formas de pensar” – em uma abordagem multidisciplinar. Psicologia, história, matemática, física, filosofia e biologia: Munger acredita que todas essas áreas do conhecimento possuem um modo único de ver o mundo.

Ao examinar os comportamentos do mercado por meio dessas diferentes lentes, um investidor experiente pode detectar similaridades e padrões em pontos nos quais as pessoas menos perspicazes nada encontram.

Reflita: como você cultiva a sabedoria interdisciplinar? Passe algum tempo aprendendo sobre diferentes campos. Mas, não se limite a coletar fatos e informações.

Em vez disso, concentre-se nas ideias centrais de cada disciplina – por que os especialistas em cada campo estudam determinados assuntos? Como estruturam seus conhecimentos? Como os utilizam?

Essas perguntas lhe ajudarão a encontrar sabedoria em quase todas as ciências sociais ou naturais. Depois de fazer isso, estará pronto para começar a relacionar esses tesouros de sabedoria entre si, contribuindo para tomar melhores decisões.

Considere, por exemplo, que o preço de um dado produto tenha aumentado recentemente, mas a empresa em questão ainda é capaz de vendê-lo em quantidades cada vez maiores.

Esse evento não quebra a regra econômica de “oferta e demanda”? Claro que sim, mas também se encaixa em um modelo encontrado na psicologia: um produto que os clientes desejam mais quando os preços sobem, porque o torna um item exclusivo ou de luxo.

Conseguir implementar essa abordagem pode trazer-lhe uma importante vantagem competitiva. Se um investidor tacanho tivesse observado esse aumento de preços, provavelmente decidiria abandonar os ativos atrelados ao produto. Os investidores experientes e sábios, por outro lado, reconheceriam o produto como um bem, indo contra a multidão e escolhendo investir nele.

Notas finais

Cumpre ressaltar, por fim, que o sucesso de Charlie Munger não se deve ao emprego de algum tipo misterioso de “magia” em seus investimentos. Seguindo as suas diretrizes de aprendizado contínuo, simplicidade, paciência, coragem e sabedoria, você também pode ter melhores resultados.

Liberdade financeira significa a possibilidade de fazer escolhas. Isto é, você pode deixar um emprego de que não gosta ou se aposentar sem se preocupar com dinheiro. Poucos têm essa opção, embora trabalhem arduamente a vida toda.

Dica do 12min

Gostou do microbook? Então, leia também O seu primeiro milhão e descubra como fazer o seu dinheiro crescer.